Согласно исследованию, проведенному компанией "Эксперт РА", в России более 10 миллионов самозанятых. Это означает, что каждый десятый житель страны работает на себя.

Итак, если вы открыли статью, то скорее всего, тоже решили стать самозанятым и самостоятельно отвечать за свои доходы. Но как правильно это делать? Как принимать оплату? Как вести отчетность? После прочтения этой статьи у вас не останется вопросов!)

Что считается доходом самозанятого?

Согласно Федеральному закону от 27.11.2018 N 422-ФЗ "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход"", доходом самозанятого считается любое поступление на его счет, которое связано с его профессиональной деятельностью.

Получается, что доход самозанятого — это все деньги, которые он получает от своей работы. Это может быть зарплата за работу, деньги за продажу товаров или услуг, аренда имущества, выполнение работ или оказание услуг.

Важно: доход самозанятого не включает в себя выплаты от работодателя, а также доход от продажи личного имущества (например, автомобиля или квартиры).

Стоит учесть, что самозанятый должен самостоятельно определить, какие поступления на его счет являются доходом.

Что такое счет на оплату?

Счета на оплату в контексте самозанятости — это документы, которые самозанятый выставляет своим клиентам для оплаты за товары или услуги, которые он предоставляет.

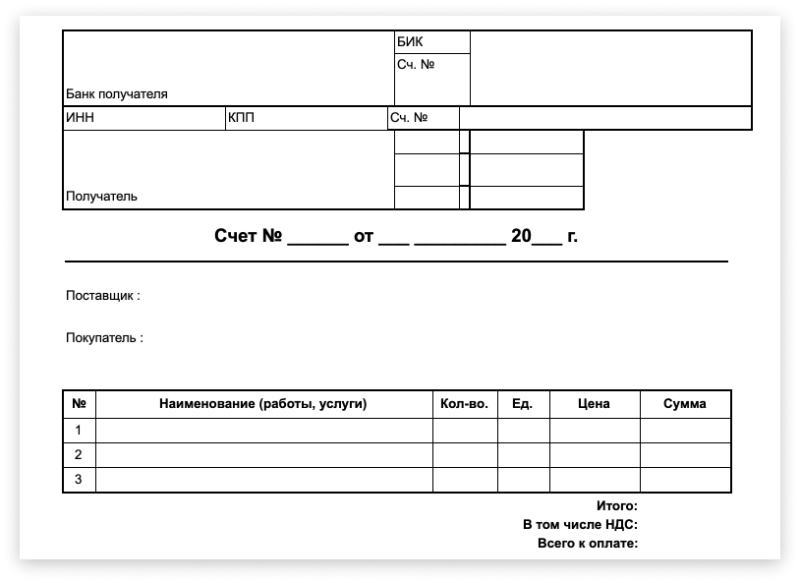

Счет на оплату обычно содержит следующую информацию:

- Реквизиты самозанятого: ФИО, адрес, ИНН, номер телефона.

- Реквизиты клиента: ФИО, адрес, ИНН (если есть), номер телефона.

- Дата выставления счета.

- Номер счета.

- Сумма к оплате.

- Описание товаров или услуг, за которые выставлен счет.

- Условия оплаты (например, срок оплаты, возможность рассрочки и т.д.).

Счета на оплату являются важным инструментом для самозанятых, так как они помогают контролировать доходы, а также обеспечивают документальное подтверждение полученных доходов для налоговых органов.

Обязательно ли выставлять счет?

Выставление счетов на оплату является важным инструментом для самозанятых, так как они помогают контролировать доходы и расходы, а также обеспечивают документальное подтверждение полученных доходов для налоговых органов.

Вот несколько причин, почему самозанятым необходимо выставлять счета на оплату:

Контроль доходов и расходов

Счета на оплату позволяют самозанятому отслеживать, сколько денег он получает за свою работу. Это помогает ему планировать свои финансы и определять, сколько он может потратить на свои нужды.

Документальное подтверждение доходов

Счета на оплату являются документальным подтверждением полученных доходов для налоговых органов. Это особенно важно для самозанятых, так как они должны самостоятельно рассчитывать и уплачивать налоги со своих доходов.

Установление цены

Счета на оплату помогают самозанятому установить цену за свои товары или услуги. Они позволяют ему определить, сколько он хочет получить за свою работу и какие условия оплаты он готов предложить своим клиентам.

Улучшение отношений с клиентами

Выставление счетов на оплату может помочь улучшить отношения с клиентами, так как это показывает, что самозанятый серьезно относится к своей работе и готов предоставить все необходимые документы для оплаты.

Как выставить счет на оплату: пошаговая инструкция

Выставить счет на оплату для самозанятого несложно, но важно сделать это правильно, чтобы избежать проблем с налоговыми органами.

Вот пошаговая инструкция, как выставить счет на оплату за оказанные услуги:

- Определите, кто является вашим клиентом. Это может быть физическое или юридическое лицо.

- Укажите реквизиты самозанятого: ФИО, адрес, ИНН, номер телефона.

- Укажите реквизиты клиента: ФИО, адрес, ИНН (если есть), номер телефона.

- Укажите дату выставления счета.

- Укажите номер счета.

- Укажите сумму к оплате.

- Опишите товары или услуги, за которые выставлен счет.

- Укажите условия оплаты (например, срок оплаты, возможность рассрочки и т.д.).

- Подпишите счет и отправьте его клиенту.

- Сохраните копию счета для себя.

Важно помнить, что выставление счетов на оплату является обязательным для самозанятых, так как это помогает контролировать доходы и расходы, а также обеспечивает документальное подтверждение полученных доходов для налоговых органов.

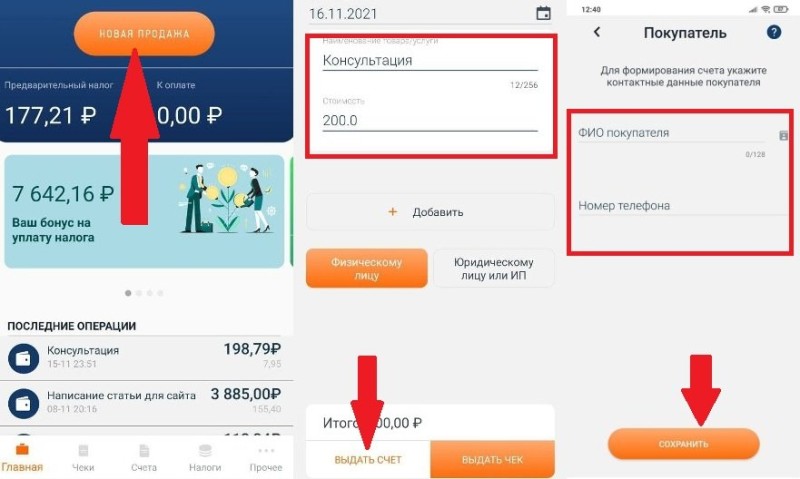

Выставить такой счет можно через приложение “Мой налог”.

Что такое “Мой налог”?

Сервис "Мой налог" — это специальный сервис, который предназначен для самозанятых граждан в России. Он позволяет зарегистрироваться в качестве самозанятого, вести учет доходов и расходов, а также уплачивать налоги.

"Мой налог" был создан Федеральной налоговой службой России и является частью эксперимента по установлению специального налогового режима "Налог на профессиональный доход".

Для того чтобы начать пользоваться сервисом "Мой налог", необходимо зарегистрироваться в нем. Это можно сделать через мобильное приложение, которое доступно для скачивания на платформах iOS и Android, а также через веб-сайт сервиса.

После регистрации в сервисе "Мой налог" самозанятый может начать вести учет своих доходов и расходов. Для этого необходимо вносить информацию о полученных доходах и произведенных расходах. Сервис автоматически рассчитывает сумму налога, которую необходимо уплатить.

Также сервис "Мой налог" позволяет формировать и отправлять клиентам счета на оплату, а также получать уведомления о необходимости уплаты налогов.

В целом, сервис "Мой налог" является удобным инструментом для самозанятых, который помогает им контролировать свои доходы и расходы, а также уплачивать налоги в соответствии с законодательством.

Можно ли проводить оплату через интернет?

Конечно, самозанятые могут проводить оплату через интернет. Для этого они могут использовать различные сервисы, которые позволяют принимать платежи в интернете.

Один из таких сервисов — это ENOT.io. С помощью нашего сервиса самозанятые могут легко принимать платежи в интернете. Для этого им необходимо зарегистрироваться на сайте сервиса и подключить свой банковский счет или карту.

После этого самозанятый может создавать ссылки на оплату, которые он может отправлять своим клиентам. Клиенты могут оплачивать товары или услуги через эти ссылки, используя различные способы оплаты, такие как банковские карты, электронные кошельки и т.д.

Сервис ENOT.io также предоставляет возможность создания счетов на оплату, которые можно отправлять клиентам. Это позволяет самозанятым контролировать свои доходы и расходы, а также обеспечивает документальное подтверждение полученных доходов для налоговых органов.

Интернет-эквайринг для самозанятого: нужен ли и как подключить?

Интернет-эквайринг — это технология, которая позволяет самозанятым принимать платежи через интернет с помощью банковских карт. Это очень удобно для клиентов, так как они могут оплачивать товары или услуги в любое время и из любого места.

Чтобы подключить интернет-эквайринг, самозанятый может обратиться к банку или платежной системе, которая предоставляет услуги интернет-эквайринга. Обычно для подключения интернет-эквайринга необходимо заключить договор с банком или платежной системой и подключить свой сайт к системе приема платежей.

После подключения интернет-эквайринга самозанятый может принимать платежи от своих клиентов через свой сайт или приложение.

Важно отметить, что при использовании интернет-эквайринга самозанятый должен учитывать налоговые обязательства и правильно учитывать доходы и расходы. Но не переживайте, это не так сложно, как кажется!

Как самозанятому принимать валюту?

Для того, чтобы принять платеж в валюте, самозанятому необходимо подключить свой банковский счет или карту к сервису, который позволяет принимать платежи в иностранной валюте.

Что такое валютный контроль и почему о нем нужно знать?

Банки внимательно следят за тем, чтобы законы о валюте четко соблюдались. Все сделки между жителями России и иностранцами проверяются, а данные о них передаются об этом в специальные органы – органы валютного контроля. Так налоговая служба узнает о сделках. Этот момент так же относится и к тем, кто работает на себя.

Какие операции контролируются?

- Расчеты между иностранцами в рублях.

- Расчеты между жителями России в валюте.

- Расчеты между жителями России и иностранцами в рублях или в валюте.

- Поступления иностранной валюты и ценных бумаг в Россию.

Как считать доход, полученный в валюте?

Когда иностранный заказчик оплачивает ваши услуги в долларах, евро или другой валюте, вам нужно будет перевести полученную сумму в рубли по курсу Центробанка, актуальную на день получения средств. Затем эту рублевую сумму нужно ввести в приложение «Мой налог» для расчета налога на профессиональный доход.

В вашем случае ставка налога будет 6%, так как вы получаете доход от юридического лица. Однако фактически ставка будет ниже из-за действующего налогового вычета.

Очевидно, что самозанятость имеет ряд преимуществ. Самозанятость – это возможность работать на себя и самостоятельно определять свой график работы. Самозанятость позволяет получать доход от своей деятельности без необходимости искать работу на полный рабочий день.

Самозанятость предоставляет возможность развиваться и совершенствоваться в своей профессии и избежать ограничений, связанных с работой на работодателя. Главное, не забывайте правильно вести учет доходов! Удачи!